美联储一周印钞2970亿美元救市,一边扩表一边加息,扭曲操作

美联储又扩表了。

随着硅谷银行破产,让美国银行业出现连锁反应,引发美国金融危机。

美联储不得已,只能出手救市。

但凡事都有代价。

美国这次救市,付出的代价就是不得不紧急扩表2970亿,这必然导致美联储降通胀的努力严重受阻,或者说美国试图收割全世界的图谋严重受阻。

美联储官网的数据显示,美联储在过去一周是紧急扩表了2970亿美元。

这几乎让美联储过去半年缩表的努力打水漂。

扩表,就是美联储资产负债表扩大,基础货币量增加,意味着美联储在印钞。

缩表,就是美联储资产负债表缩小,基础货币量减少,意味着美联储在收水。

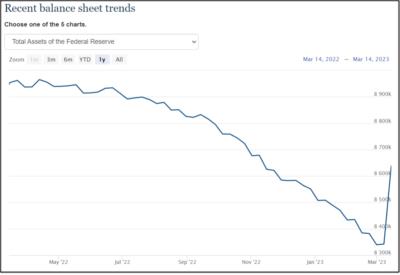

去年4月12日,美联储资产负债表达到峰值的8.965万亿美元。

在本次硅谷银行破产之前,美联储缩表是达到了8.339万亿美元。

美联储是去年6月开始正式缩表,到现在差不多是9个月的时间,一共缩表6260亿美元,平均每个月缩表695亿美元。

结果,现在美联储因为硅谷银行破产,不得不出手救市,一周就扩表了2970亿美元,占了过去9个月缩表总额的一半。

其实,对待缩表,美联储一直还比较谨慎。

美联储的缩表都是等手里持有的债券到期后,以不再续买的方式来缩表,而非以主动抛售债券的方式来缩表。

因为等债券到期后,不再续买来缩表,不会有浮亏。

而主动抛售不但有浮亏,而且容易给市场带来更大压力。

但因为这样小心翼翼的缩表,所以美联储的缩表力度,一直没有达到预期。

一直到今年1月份,美联储缩表速度才达到每个月缩表800亿美元的水平。

而美联储去年是计划要在9月1日之后,就要达到每个月950亿美元的缩表上限。

上个月,美联储好不容易才把缩表速度,提升到950亿美元的缩表上限。

结果这个缩表速度才刚提上来,硅谷银行就直接破产,让美联储不得不紧急扩表来印钞救市。

这就相当讽刺。

等于是美联储这一脚油门刚踩到底,结果迎面突然出现一个大坑,让美联储不得不松开油门,还马上又踩了刹车,甚至开始倒车。

这样频繁的大幅转向操作,翻车是必然的。

美联储这次会紧急扩表这么大的幅度,也说明硅谷银行破产的事情严重性,这压根不是某些人所说的小银行破产,没啥大不了。

要是这事情真的没影响,美联储不至于紧急扩表2970亿美元来救市。

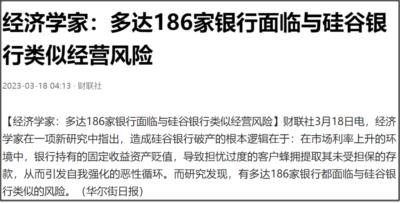

这件事情的影响,不仅仅是硅谷银行破产本身,而是我一直跟大家说的,导致硅谷银行破产的问题,并不是个例,而是美国银行业普遍存在的系统性问题。

最近,有个经济学家也说了,“多达186家银行面临与硅谷银行类似经营风险”。

所以,美联储才不得不紧急出手救市,因为美联储如果不出手救市,那么倒闭的就不是两三家银行,是有可能几十家银行,甚至上百家中小银行连环倒闭。

而且一旦出现那样的场面,会让市场投资者和储户形成严重的恐慌踩踏效应,那么就有可能把体量更大、更多的银行给拖下水,从而形成不可挽回的系统性金融危机。

美联储紧急扩表2970亿美元啊,就是为了打断这样的恐慌链条。

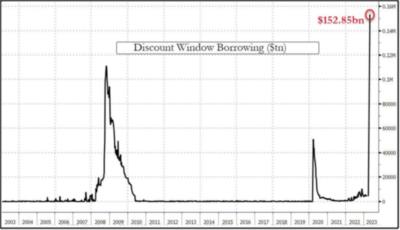

截至3月15日,美国银行业从美联储贴现窗口贷出1529亿美元,这比2008年次贷危机期间创下的1120亿美元的贷出规模,还要高。

而在一周前,美联储贴现窗口贷出规模还只有44亿美元。

我们从图中可以看到,每次这个贴现窗口贷出规模剧增的时候,往往就是金融危机爆发之时。

之前2008年次贷危机,还有2020年3月流动性危机,这个贴现窗口贷出规模都曾经剧增。

所以,硅谷银行破产,只是揭开了覆盖在美国银行业的一块遮羞布,让美国隐藏的金融危机暴露出来而已。

过去一周,美国银行业出现大范围的流动性危机,大量储户挤兑银行,导致银行跟美联储大量贷款。

而美联储贷出去的钱,都是印钞出来的,会反应在资产负债表上,就会形成扩表。

此外,美联储在过去一周,还给美国联邦存款保险公司(FDIC)提供1420亿美元的贷款资金。

两项合计达到了3068亿美元,这个就是美联储过去一周扩表的主要来源。

此外,为了应对硅谷银行破产危机,美联储新设立一个银行定期贷款计划(BTFP)。

摩根大通称,该计划可以提供最多2万亿美元的额度,这个基本是覆盖了美国前五大银行之外的所有银行存款总额。

所以,美国政府才会信誓旦旦宣称,该计划可以覆盖所有储户存款,让储户不用担心。

目前这个BTFP在过去一周是用了119亿美元。

摩根大通预计该计划最终可借出4600亿美元。

我看到有人不太了解情况,就直接说美联储印钞2万亿美元,这个是不准确的。

准确说是,美联储这个BTFP给银行提供2万亿美元的额度,但现在还只用了119亿美元,预计最终实际使用额度会达到4600亿美元。

美联储新设立的这个BTFP,是为应对硅谷银行破产而量身打造的。

该计划允许符合要求的银行,将持有美国国债、MBS债券等资产作为抵押品,从美联储获得为期一年的贷款,重点是可以按照债券票面价格的“原价”来抵押,从而绕开了因为美联储大幅加息,导致债券普遍浮亏的问题。

这样破产的银行,可以通过原价抵押债券,获得足够的资金,来偿付储户的资金。

这是美联储历史上第一次为储户超额兑付,以往赔付都严格遵循FDIC的25万美元上限原则。

可见,硅谷银行破产这件事情的负面影响确实很大,已经实质性引发美国的金融危机,美联储才不得不这样大力度的救市。

不过,在美联储紧急扩表2970亿美元,再次印钞救市后,这场刚爆发的金融危机,有可能又被美联储强行捂住。

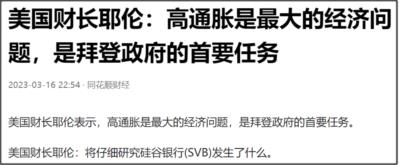

但这次跟2020年不同的是,美联储面临更加困难的局面,因为当前美国通胀高企,给美联储带来更多制约。

2020年,美联储可以无限印钞,一口气扩表3万亿美元,来大力度救市,主要也是因为当时美国通胀率很低,只有1%左右。

但现在美国通胀持续半年回落,也仍然还在6%的高位。

虽然美国也有反过来试图借助通胀,来激进加息,配合满世界拱火,来对全世界进行收割的图谋。

但关键是,美联储也确实不能放任通胀失控。

美国财政耶伦在3月16日也表示,高通胀是最大的经济问题,是拜登政府的首要任务。

所以虽然美联储这次为了捂住刚爆发的金融危机,不得不紧急扩表,让美联储加息缩表计划严重受挫。

不过,倒也不好说美联储会因此就停止加息。

美联储更有可能的做法,就是一边加息,一边扩表。

这当然是非常扭曲的做法,但可能是美联储面对这个两难境地,而不得不做出的一个折中选择。

市场上周在硅谷银行破产后,把美国下周四停止加息的预期打满,让美联储停止加息的概率和加息25基点概率差不多是一半一半。

不过,过去两天,随着市场情绪逐渐冷静后,美联储下周四加息25基点的概率又逐渐升温。

联邦基金利率期货显示,预计下周加息25个基点的可能性上升为82%

而在硅谷银行破产前,预期要加息50基点的概率还高达70%,现在市场预期加息50基点的概率已经基本为0。

此外,市场预期今年的终端利率,也从硅谷银行破产前的5.45%,又大幅降回到4.94%。

同时,我还是得强调一下,这还只是市场的单方面预期。

美联储决策者目前处于静默期,不能出来表态。

这也使得3月23日凌晨的美联储议息会议,将成为全球投资者更加关注的焦点。

特别是这次议息会议,会给出美联储决策者最新的点阵图,从中可以看到,在经过硅谷银行破产事件后,美联储决策者们对今年能加息到多少的一个最新预期。

这次硅谷银行破产,让美联储不得不紧急扩表救市,等于是市场扒了美联储裤子。

美联储扩表是为了救市,但加息的按钮还是被美联储握在手里。

如果美联储想证明自己还穿着裤子,那么加息按钮就不能松开,否则美联储的虚实基本就被人看透了。

特别是美国这次的加息收割图谋,也基本就宣布破产了。

那么我们反过来思考,美国应该就不会这么轻易的放弃加息。

更大可能就是一边扩表给银行业续命,然后一边继续加息,这种扭曲操作在金融史上也是极其罕见的。

这里需要说明的是,加息和缩表,虽然都是收回流动性的效果,但实现路径是完全不一样。

加息是提高资金的价格成本,而缩表是减少货币总量。

如果是一边加息,一边扩表,等于是一边提高资金价格成本,一边增加货币总量。

加息,提高资金价格成本,是面向全世界范围,来维持收割力度。

而美联储这次扩表,是通过针对银行业的定向放水救市,维持银行业不大范围倒闭。

以前人们总调侃美联储有一天会不会一边加息,一边扩表,来这样自相矛盾的操作。

没想到有一天, 美联储还真有可能这样做。

但这种扭曲操作,会让美国金融市场更加扭曲。

当前美国金融市场,就像是一个到处漏风,并到处打补丁的火药桶。

美联储不停的想捂住,但捂住这个漏洞,另外还会有漏洞爆发。

微信扫一扫,进入读者交流群

本文内容仅为作者个人观点,不代表网站立场。

请支持独立网站红色文化网,转载请注明文章链接----- https://www.hswh.org.cn/wzzx/xxhq/bm/2023-03-19/80782.html-红色文化网